연말정산을 하면서 환급받는 사람들이 많지만 오히려 세금을 더 내야 하는 상황이 발생할 수도 있습니다.

하지만 연말정산 환급금 절세전략을 잘 세우면 많은 세금을 공제받을 수 있는데요!

다가오는 연말정산에 대비하여 확실하게 효과있는 절세방법 5가지를 알아보겠습니다.

다른 글

▶ 2024년 연말정산 미리보기 환급금 조회 (+ 연말정산 기간)

▶ 자동차 보험료 환급금 조회 및 신청(+과납보험료환급조회 통합시스템)

연말정산 꿀팁 읽기 전!

● 연말정산이란?

- 급여에서 원천 징수한 세액의 과부족을 연말에 정산하는 일로 세금을 공제받을 수도 세금을 더 내야 할 수도 있다.

연말정산을 하는 경우 국민연금, 건강보험, 신용카드, 의료비, 교육비 등에서 세액공제를 받을 수 있습니다.

이러한 세액공제 항목들과 자신의 소비 스타일을 조금만 파악해 보면 아주 쉽게 연말정산에서 환급금을 더욱 많이 받으실 수 있습니다.

글을 읽은 후에도 좋지만 읽기 전 연말정산 미리보기나 연말정산 간소화 서비스를 통해 항목 당 세금을 얼마나 공제받을 수 있는지 등을 살펴보시고 오시는 것을 추천드립니다.

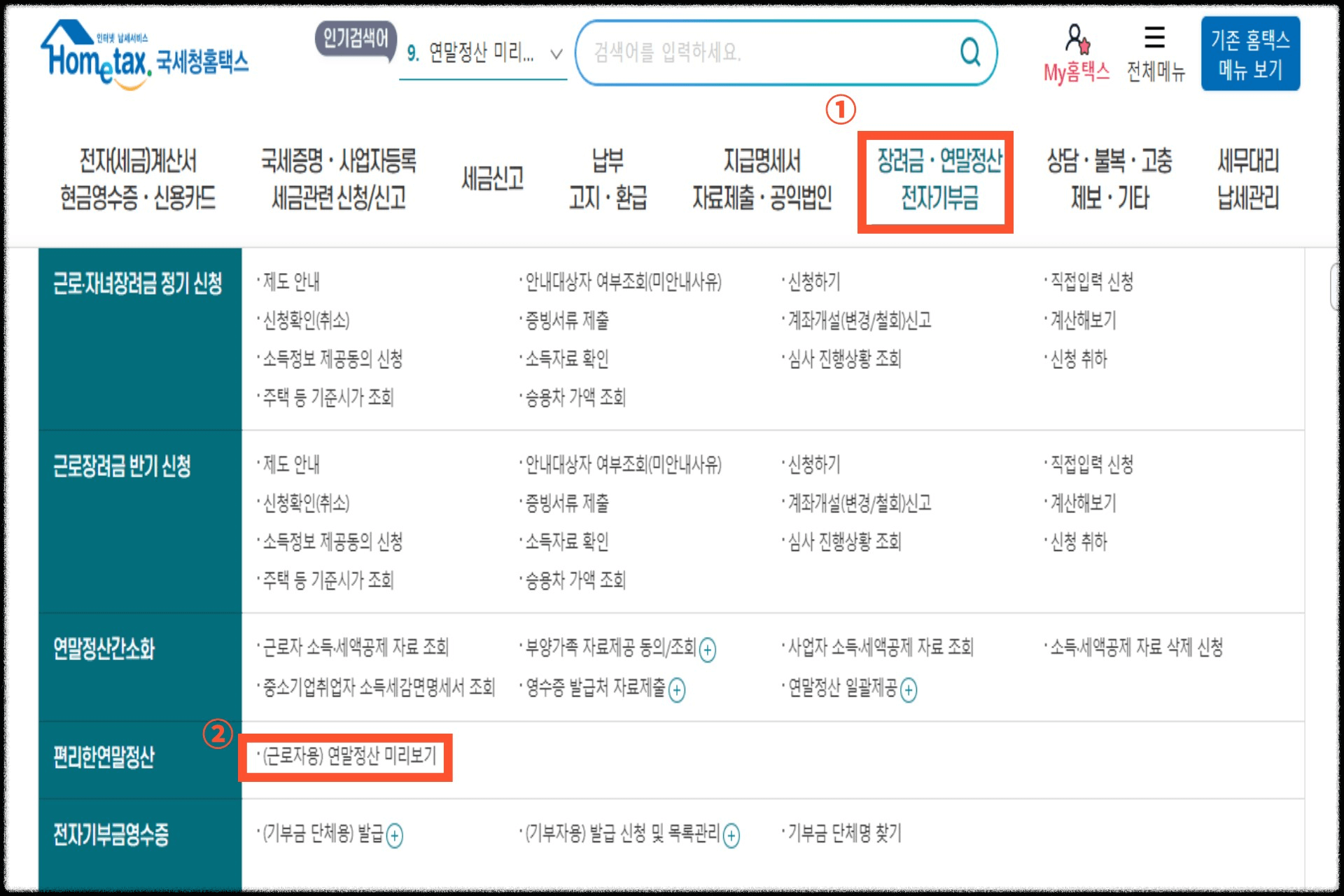

연말정산 간소화서비스와 미리보기는 [홈택스]에서 진행하실 수 있습니다.

1. 지출내역 확인하기 (연말정산 미리보기)

연말정산 환급금을 더 받기 위해서는 가장 먼저 공제 한도가 남아있는 항목을 확인해야 합니다.

현재 지출내역을 확인한 후 공제 한도가 남아있는 항목에 맞추어 소비를 한다면 더욱 효율적인 소비가 되기 때문입니다.

예를 들어, 신용카드를 100원 이상 사용하면 세금이 공제되는데, 99원으로 1원을 덜 사용하여 세금을 공제받지 못하면 정말 억울하겠죠?

그렇다면 연말정산 환급금을 확인하는 방법에 대해서 알아보겠습니다.

연말정산 미리보기 방법

1. 홈택스 홈페이지 접속 > 로그인(공인인증서, 간편인증)

2. 조회/발급 > 연말정산 탭 > 연말정산 미리보기

2. 신용카드, 체크카드, 현금영수증 이용하는 방법

체크카드, 신용카드, 현금영수증도 잘 활용하면 연말정산 시 환급금을 더 받을 수 있다는 것을 아시나요?

근로자 또는 조건에 맞는다면 올해 총 급여액의 25%를 초과하는 금액을 돌려받을 수 있습니다.

25%를 초과하는 금액을 모두 환급해 주는 것이 아니라 총 급여 7,000만원을 기준으로 공제 한도가 바뀌는 데요!

[신용카드, 체크카드, 현금영수증 공제 한도]

● 근로자 올해 총급여의 20% 한도

● 총 급여 7,000만 원 이하 : 300만원

● 총 급여 7,000만 원 초과 : 250만원

[신용카드, 체크카드, 현금영수증 소득 공제율]

| 항 목 | 소득 공제율 |

| 현금영수증, 체크카드 | 30% |

| 신용카드 | 15% |

| 전통시장, 대중교통 사용액 | 80% |

[예 시]

예를 들어, 여러분의 연봉이 2,800만원 입니다. 그리고 1년 동안 690만원을 지출했습니다.

아까 총 급여액의 25% 초과 사용 금액은 돌려받을 수 있다고 했지요? 2,800만원의 25%는 700만원입니다.

이 700만원보다 덜 사용했으므로 현금영수증, 체크카드, 신용카드 어떠한 항목에서도 세금을 공제 받을 수 없습니다.

반대로 1년 동안 1,000만원을 지출했다고 가정해 봅시다. 연봉의 25%인 700만원보다 300만원을 더 사용했지요?

따라서 이 300만원에 대하여 현금영수증, 체크카드, 신용카드 공제율이 적용되어 세금을 공제받을 수 있습니다.

따라서 자신의 연소득액의 25%에 비해 얼마를 지출했는지 아는 것이 중요하다고 할 수 있습니다.

대중교통을 이용하거나 전통시장에서 사용한 금액은 공제율이 40%로 높으니 이 점도 잘 챙겨보시면 되겠습니다.

3. 청약통장 활용하기

많은 분들이 내 집 마련을 위해서 청약통장을 넣고 계실 것 같은데요, 이 청약 통장으로도 연말정산 환급금을 더 받을 수 있습니다.

올해 청약통장 세금 공제 혜택도 상향되었는데 그 내용은 다음과 같습니다.

■ 청약저축 소득공제(납입액의 40% 공제) 대상 연간 납입한도 확대 ( 240만원 → 300만원)

■ 소득공제 연간 한도 96만원 → 120만원 ( 연말정산 환급금이 최대 120만원으로 올랐다는 뜻)

■ 청년 우대형 저축 이자소득의 비과세 혜택 2년 연장 (23년 → 25년)

그렇다면 어떤 경우에 공제받을 수 있을까요?

청약통장 공제 조건

① 연소득 7,000만원 이하

② 무주택자

연소득이 7,000만원 이하이면서 무주택자이면 조건에 충족하게 됩니다. 이 경우 청약 저축통장에 납입한 금액의 40%를 공제받을 수 있으니

만약 남는 돈이 있다면 청약저축통장에 넣어 세금 공제 혜택을 받는 것도 좋은 방법 중 하나입니다.

4. 공제 혜택 몰아주기

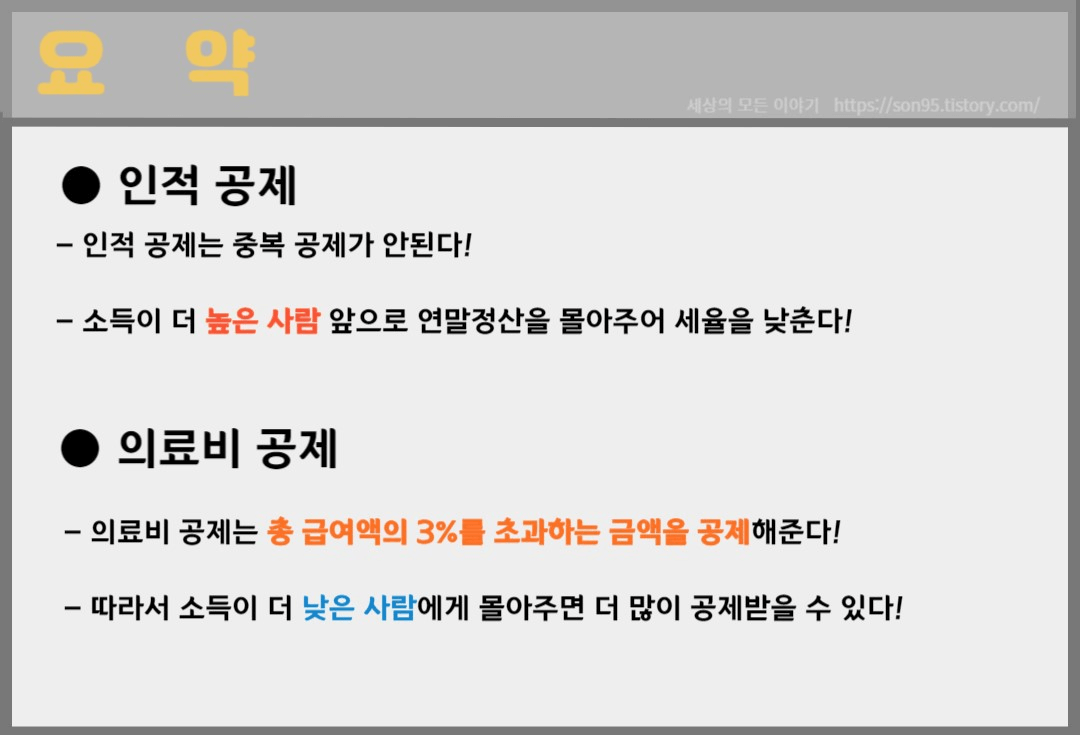

공제 혜택을 몰아주기는 한 명에게 공제 내용을 몰아주어 더 많이 절세받는 방법을 말합니다.

여러분이 자녀나 부모님을 부양하고 있다면 생활비가 훨씬 많아지게 되고, 이러한 부담을 덜어주기 위한 공제혜택을 [인적공제]라고 합니다.

인적공제는 중복공제가 안되기 때문에 소득이 더 높은 사람 앞으로 연말정산을 할 경우에 세율이 더 낮아지게 됩니다.

반대로 소득이 더 낮은 사람에게 몰아주기 좋은 공제 항목도 있는데요, 바로 [의료비 공제]입니다.

의료비 공제는 총 급여액의 3%를 초과하는 금액을 공제해주기 때문입니다.

한마디로 자신이나 배우자, 부양하고 있는 가족(자녀, 부모님 등)의 의료비를 합산한 값이 연말정산을 하는 사람의 총 급여액의 3%를 초과하는 금액을 공제해준다는 뜻이지요.

[예시]

연봉 2,800만원 (3% : 84만원)인 사람과 3,000만원(3% : 90만원)인 부부가 올해 의료비로 150만원을 사용했습니다.

이 경우, 연봉 3,000만원인 사람에게 공제 혜택을 몰아주는 경우 60만원을 공제받을 수 있지만 연봉 2,800만원인 사람에게 공제 혜택을 몰아주면 66만원을 공제받을 수 있습니다.

따라서 의료비 공제의 경우에는 더 연봉이 더 적은 사람에게 공제 혜택을 몰아주는 것이 더 좋다는 것을 알 수 있습니다.

5. 중소기업 공제 혜택

중소기업 공제 혜택은 현재 중소기업에서 근무하고 있는 만 19세 이상 34세 이하 청년, 60세 이상, 장애인, 경력 단절 여성에게 세금 혜택을 주는 것입니다.

취업일로부터 3년(청년은 5년)이 되는 달까지 발생한 근로소득세를 70~90% 감면해 줍니다.

예를 들어, 2020년 3월 5일에 입사했다면 2023년 3월(청년은 2025년 3월)까지 근로소득세를 감면받을 수 있습니다.

1년에 최대 200만원까지 공제받을 수 있으니 해당되시는 분들은 반드시 신청하셔야 겠죠!?

마무리

오늘은 연말정산 환급금을 더 받는 절세 전략에 대하여 알아보았습니다. 세금혜택을 못받으신 경우, 경정청구 등을 통해서 세금을 환급받을 수 있는 기간이 또 있으니 너무 걱정하지 마시고, 연말정산 절세하시는데 많은 도움이 되었으면 좋겠습니다.

관련글

'생활 꿀팁' 카테고리의 다른 글

| [정확한 정보] 2024년 연말정산 미리보기 환급금 조회 (+ 연말정산 기간) (2) | 2023.11.22 |

|---|---|

| [정확한 정보] 2024년 최저시급 최저임금 (+월급/ 연봉/ 주휴수당) (0) | 2023.11.20 |

| [정확한 정보] 지역별 모든 택시 분실물찾는 방법 (카카오택시/개인택시/법인택시/티머니 택시) (1) | 2023.11.15 |

| [정확한 정보] 지역별 택시 할증시간/할증요금/기본요금 (0) | 2023.11.13 |

| [정확한 정보] 출입국사실증명서 인터넷 발급 ( 자녀/외국인/대리발급/PDF) (5) | 2023.11.09 |